Paquete Económico 2021

- Noticias /

- Paquete Económico 2021

Publicado el Tuesday, 08 de September de 2020

El Paquete Económico 2021 fue presentado por la Secretaría de Hacienda y Crédito Público el día 8 de septiembre de 2020. Este proyecto se entregó al Congreso de la Unión para su análisis y posteriormente para su aprobación a más tardar el 31 de octubre de 2020; excepto por el Presupuesto de Egresos de la Federación que deberá ser aprobado máximo el 15 de noviembre de 2020 por la Cámara de Diputados.

Presentamos los puntos relevantes contenidos en los Criterios Generales de Política Económica, Ley de Ingresos de la Federación, Ley del Impuesto Sobre la Renta, Ley del Impuesto al Valor Agregado, Ley del Impuesto Especial sobre Producción y Servicios, Código Fiscal de la Federación y Ley Federal de Derechos.

CRITERIOS GENERALES DE POLÍTICA ECONÓMICA

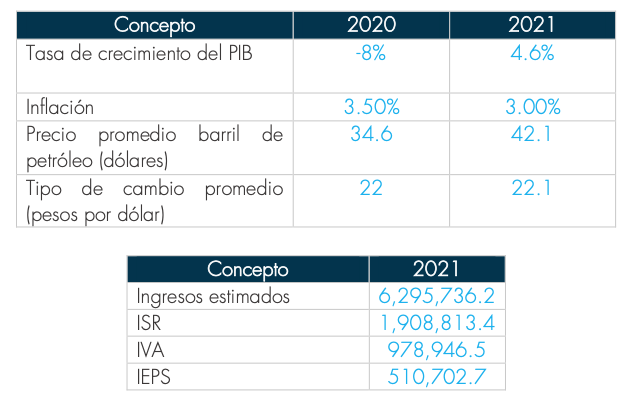

Los principales indicadores macroeconómicos:

LEY DE INGRESOS DE LA FEDERACIÓN

Cifras estimadas en materia de recaudación:

- No se propone la creación de nuevos impuestos ni aumento en las tasas de los impuestos vigentes.

- La tasa de recargas por prórroga en pago de créditos fiscales, se mantiene igual respecto a la de 2020:

- sobre saldos insolutos, o.98% mensual más de 50% de crecimiento, será del 1.47% mensual;

- bajo autorización de pago a plazos en parcialidades de hasta 12 meses, tasa del 1.26% por mes;

- bajo autorización de pago a plazos en parcialidades de más de 12 meses y hasta 24 meses, la tasa del 1.53% mensual.

- En materia de estímulos fiscales y exenciones se da la misma continuidad para 2021

- Con motivo de la adquisición o importación de diésel o biodiesel para su consumo final en maquinaria en general, excepto uso vehicular, realizada por contribuyentes que realicen actividades empresariales.

- En la adquisición de diésel o biodiesel por contribuyentes que se dediquen exclusivamente a actividades agropecuarias o silvícolas.

- En la adquisición o importación de diésel o biodiesel por contribuyentes para su consumo final para uso automotriz en vehículos que se destinen exclusivamente al transporte público y privado, de personas o de carga, así como turístico.

- En la adquisición de combustibles fósiles por contribuyentes que los utilicen para la elaboración de otros bienes y que en su proceso no se destinen a la combustión.

- A los contribuyentes que se dediquen exclusivamente al transporte público y privado, de carga o pasaje, así como el turístico que utilizan la Red Nacional de Autopistas de Cuota y que hagan uso de la infraestructura de carretera de cuota.

- A los titulares de concesiones y asignaciones mineras con ingresos brutos anuales menores a 50 mdp.

- Se exime del pago del derecho de trámite aduanero a quienes importen gas natural.

- La tasa de retención anual del ISR por intereses pagados por el sistema financiero cambia del 1.45% en 2020 a 0.97% para el año 2021.

LEY DEL IMPUESTO SOBRE LA RENTA (LISR)

A continuación, se presentan los principales cambios en materia de la iniciativa 2021.

Personas Morales que deben contar con autorización para recibir donativos deducibles para tributar en el Título III de la LISR

Las personas morales no contribuyentes a partir de 2021 cuyos gastos estén amparados sin CFDI que no reúnan requisitos fiscales, deberán considerarlos remanente distribuible, siempre y cuando se lleve a cabo la iniciativa de modificar el segundo párrafo del artículo 79 de la LISR.

Esta medida provocará que las personas morales con fines no lucrativos recaben el comprobante fiscal de sus operaciones, con lo que se evitará la evasión por parte de quienes les vendan bienes o servicios.

Se pretende incluir en el artículo 79 de la LISR en su fracción VIII a los organismos cooperativos de integración y representación.

Se propone adicionar un octavo párrafo al artículo 80 de la LISR, a efecto de que en caso de que las donatarias autorizadas obtengan la mayor parte de sus ingresos (más del 50%) de actividades no relacionadas con su objeto social, pierdan su autorización, a efecto de evitar que estas entidades realicen actividades tendientes a obtener un lucro.

Destino del patrimonio

Se pretende precisar en el artículo 82 fracción IV y V que el objeto social al que deben destinar la totalidad de sus activos es aquél por el cual haya sido autorizado para recibir donativos deducibles del ISR.

Que en los casos de revocación de la autorización o cuando su vigencia haya concluido y no se haya obtenido nuevamente o renovado la misma, deberán destinar la totalidad de su patrimonio a otras entidades autorizadas para recibir donativos.

Que las donatarias que pierdan su autorización no podrán continuar realizando sus actividades y mantener los activos que integran su patrimonio.

Certificación de donatarias

Se propone que se derogue el actual artículo 82-Ter de la LISR que prevé la certificación del cumplimiento de obligaciones fiscales, de transparencia y evaluación del impacto social, ya que dicha certificación implica un costo económico que las donatarias estiman elevado.

Causales y procedimiento de revocación de la autorización

Se plantea adicionar el artículo 82-Quáter a fin de incluir las causales de revocación de la autorización y el procedimiento que se debe seguir para tales efectos.

Requisitos de maquiladora

Se somete a consideración suprimir del artículo 182, parte final del párrafo tercero, relativo a la opción de obtener y conservar la documentación comprobatoria de precios de transferencia en la que se aplique el método de márgenes transaccionales de utilidad de operación, previsto en el artículo 180, fracción VI, de la LISR.

LEY DEL IMPUESTO AL VALOR AGREGADO (LIVA)

A continuación, se presentan los principales cambios en materia de la iniciativa 2021.

Servicios de Intermediación que tienen por objeto la enajenación de bienes muebles usados.

Se propone DEROGAR el segundo párrafo la fracción II del artículo 18-B, para gravar todas las enajenaciones de bienes realizados en territorio nacional a través de plataformas digitales en territorio nacional.

Esta propuesta se contrapone con la fracción IV del artículo 9, donde exenta la enajenación de bienes muebles usados, lo cual pudiese generar una controversia por tratar desigual a los iguales, sólo por el uso de una plataforma digital de intermediación para la comercialización de los mismos.

Residentes en el extranjero que prestan servicios digitales a través de plataformas digitales de intermediación.

Se propone ADICIONAR un tercer párrafo al artículo 18-D, un segundo párrafo a la fracción II del artículo 18-J y un cuarto párrafo a la fracción III de ese mismo artículo, para dejar la opción de que las plataformas digitales de intermediación puedan retener el 100% del IVA a los residentes en el extranjero sin establecimiento permanente en territorio nacional y eliminar todas las obligaciones adicionales que la Ley les establecía (inscripción al RFC, designar domicilio en el país, designar representante legal, etc.).

Esta propuesta es muy adecuada, ya que libera a los residentes en el extranjero que utilicen estas plataformas digitales de obligaciones y costos administrativos que no tenían sentido, ya que se trataba de un exceso de la autoridad en la reforma fiscal 2020.

Opción de plataformas digitales de intermediación de publicar los precios de bienes y servicios SIN INCLUIR IVA en forma expresa y por separado.

Se propone ADICIONAR un segundo párrafo a la fracción I del artículo 18-J, para darles la opción a las plataformas digitales de publicar sus precios con el impuesto al valor agregado, sólo con la condicionante de que publiquen la leyenda “IVA INCLUIDO”.

Esta adecuación es correcta, ya que evitará confusiones con el usuario final con el precio de la contraprestación, dejando en claro cuánto es lo que se tiene que pagar por los bienes o servicios del enajenante, prestador del servicio u otorgante del uso o goce temporal del bien.

Consecuencia del incumplimiento de obligaciones por parte de residentes en el extranjero sin establecimiento permanente en México.

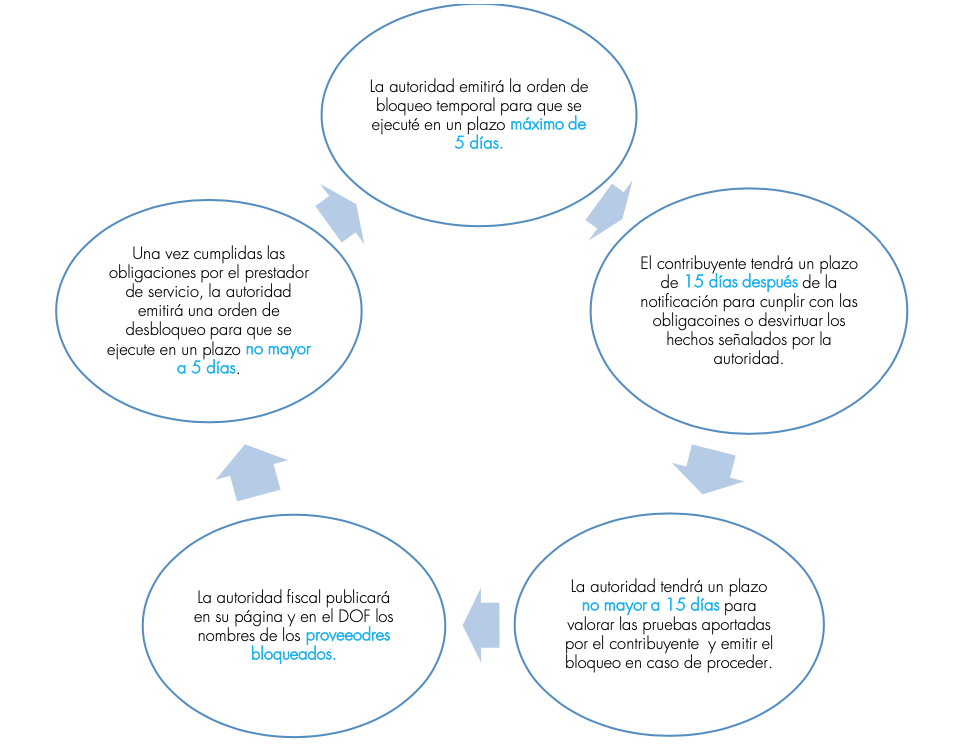

Se propone ADICIONAR los artículos 18-H BIS, 18-H TER, 18-H QUATER y 18-H QUINTUS, mismos que establecerán el mecanismo de control para que cuando los contribuyentes prestadores de servicios digitales residentes en el extranjero sin establecimiento permanente en México incurran en omisiones fiscales, la autoridad fiscal pueda llevar a cabo el BLOQUEO DE ACCESO A INTERNET DE SUS SERVICIOS.

Si el prestador del servicio digital, residente en el extranjero sin establecimiento permanente en México, NO SE INSCRIBE AL RFC, NO DESIGNA UN REPRESENTANTE LEGAL, NO DESIGE UN DOMICILIO FISCAL EN TERRITORIO NACIONAL O NO TRAMITE FIRMA ELECTRÓNICA U OMITA EL PAGO DEL IMPUESTO O RETENCIONES, el proceso que se propone es el siguiente:

Este proceso que está estableciendo la autoridad puede ser reclamado por los afectados, ya sea prestadores de servicios o usuarios, por considerarse violatorio al artículo 6o constitucional fracción II, mismo que establece que las telecomunicaciones son un servicio público de interés general, por lo que el Estado GARANTIZARÁ que sean prestados en condiciones de competencia, calidad, pluralidad, cobertura universal, continuidad, acceso libre y SIN INJERENCIAS ARBITRARIAS.

LEY DEL IMPUESTO ESPECIAL SOBRE PRODUCCIÓN Y SERVICIOS (LIEPS)

A continuación, se presentan los principales cambios en materia de la iniciativa 2021.

-

Se adiciona el artículo 2o.-B para generar un esquema de cuotas complementarias del IEPS aplicables a los combustibles automotrices (gasolina, diésel y combustibles no fósiles).

-

Dicho dispositivo contempla la mecánica de determinación de cuotas complementarias considerando la evolución observada de las referencias internacionales y el tipo de cambio.

-

Las cuotas complementarias serán la diferencia entre los precios base actualizados por la inflación de gasolina y diésel y los precios referentes de dichos combustibles.

-

La SHCP publicará semanalmente en el Diario Oficial de la Federación las cuotas complementarias y las cuotas aplicables.

CÓDIGO FISCAL DE LA FEDERACIÓN (CFF)

Regla general antiabuso

Desde el año 2020 se introduce al régimen jurídico fiscal Mexicano una regla general antiabuso, con el fin de combatir prácticas detectadas donde los contribuyentes realizan actos jurídicos para configurar operaciones cuyo objeto principal es ubicarse en un posición fiscal más favorable. Esta regla general antiabuso establece un procedimiento para efectos de recaracterizar los actos jurídicos que carezcan de razón de negocios y que generen un beneficio fiscal directo o indirecto, facultando a la autoridad fiscal mexicana dar los efectos fiscales a dichos actos que correspondan a los que se habrían realizado para la obtención del beneficio económico razonablemente esperado por el contribuyente.

Para el ejercicio fiscal 2021 se propone adicionar el último párrafo del artículo 5-A del CFF que contiene la regla general antiabuso, con el fin de aclarar que las consecuencias de aplicar el procedimiento ahí establecido sólo tienen implicaciones en materia administrativa fiscal para la determinación de contribuciones adeudadas y sus accesorios, pero no limita la posibilidad de iniciar procesos penales en contra de los contribuyentes por la presunta constitución de delitos en materia fiscal.

La propuesta anterior continúa fortaleciendo las facultades de las autoridades fiscales para atacar desde la perspectiva fiscal y penal de manera paralela las actividades antijuridicas que atentan en contra de la hacienda pública, confirmando que ambos procesos son paralelos y se pueden desarrollar de manera independiente.

Cancelación y restricción temporal de certificados de sello digital

Propone el poder ejecutivo incluir las fracciones IV y X del artículo 17-H Bis, como nuevas fracciones en el artículo 17-H para dejar sin efectos los certificados que emita el Servicio de Administración Tributaria cuando:

IV. Detecten que el contribuyente emisor de comprobantes fiscales no desvirtuó la presunción de inexistencia de las operaciones amparadas en tales comprobantes y, por tanto, se encuentra definitivamente en dicha situación, en términos del artículo 69-B, cuarto párrafo de este Código.

...

X. Detecten que se trata de contribuyentes que no desvirtuaron la presunción de transmitir indebidamente pérdidas fiscales y, por tanto, se encuentran en el listado a que se refiere el octavo párrafo del artículo 69-Bis de este Código.

Se propone otorgar 40 días hábiles para que aquellos contribuyentes a quienes se les haya restringido temporalmente el uso de certificados presenten solicitud de aclaración para subsanar irregularidades detectadas. La autoridad deberá reactivar los sellos al día siguiente de que se presente la solicitud de aclaración y se mantendrá esa activación en tanto no se emita resolución que los deje sin efectos o subsane las irregularidades detectadas.

Se propone ampliar el plazo con que cuenta la autoridad para resolver las solicitudes de aclaración, actualmente cuenta con 3 días y se pretende ampliar el plazo a 10 días.

Devoluciones.

Se adiciona al artículo 22 del CFF como causal para considerar como no presentada la solicitud de devolución de saldos a favor y pago de lo indebido de contribuciones cuando el contribuyente o el domicilio fiscal manifestado por éste, se encuentra como no localizado ante el RFC, y se aclara que en este caso, la solicitud de devolución no se considerará como gestión de cobro que interrumpa la prescripción de la obligación de devolver.

Asimismo, en la exposición de motivos el ejecutivo aclara que el tener por no presentada la solicitud de devolución al ubicarse en este supuesto, no constituye negativa a la devolución de las cantidades solicitadas, por lo que queda a salvo el derecho del contribuyente a iniciar nuevamente el trámite una vez que regularice su situación fiscal.

Si bien, la disposición persigue como fin limitar las devoluciones a contribuyentes que simulan operaciones, lo cierto es que en la práctica, la eficiencia y capacidad de la autoridad fiscal para verificar los datos del RFC ha causado una serie de dilaciones y afectaciones a los contribuyentes en diversos trámites, cuando se hacen verificaciones superficiales y se tienen como no localizados por causas no imputables al contribuyente, situación que sin duda limitaría aún más el flujo de las devoluciones.

Cabe resaltar que en materia de devolución se propone en el artículo 22-D del CFF que cuando existan varias solicitudes de devolución de un mismo contribuyente, la autoridad podrá ejercer las facultades para comprobar la procedencia de devolución a que hace referencia el artículo 22 del mismo CFF por cada solicitud o por la totalidad de solicitudes y podrá emitir una sola resolución al respecto, medida que claramente podría generar una eficiencia administrativa en este tipo de trámites.

Enajenación en caso de escisión de sociedades.

En México, tanto la fusión como la escisión de sociedades tienen un efecto fiscal neutro cuando se cumplen con los requisitos establecidos en el artículo 14-A del CFF. En la iniciativa de reforma al ordenamiento legal que nos ocupa, el ejecutivo propone la escisión de sociedades como excepción a la neutralidad fiscal, dándole consecuentemente el tratamiento fiscal de enajenación. Esto ocurriría cuando como consecuencia de una escisión, se transmitan la totalidad o parte de activos, pasivo y capital y surjan en el capital contable de la sociedad escindente, escindida o escindidas un concepto o partida, cuyo importe no se encontraba registrado o reconocido en cualquiera de las cuentas de capital contable del estado de posición financiera aprobado por los accionistas para llevar a cabo la escisión de que se trate.

Responsabilidad solidaria.

En materia de responsabilidad solidaria se adicionan dos supuestos más al artículo 26 del CFF en materia de escisión de sociedades y establecimiento permanente.

En ese sentido, por cuanto hace al supuesto de escisión de sociedades, la limitante de la responsabilidad solidaria de la empresa escindida por contribuciones causadas por la transmisión de activos, pasivos y capital transmitidos por la escindente, asciende al valor del capital de cada una de ellas al momento de la escisión, así como a las contribuciones causadas por esta última antes de la escisión. Sin embargo, el ejecutivo federal propone que dicha limitante no será aplicable cuando con motivo de la escisión surjan en el capital contable de la sociedad escindente, escindida o escindidas, conceptos o partidas, cualesquiera que sea el nombre que se les designe, cuyo importe no se encontraba registrado o reconocido en los estados de posición financiera aprobados con motivo de la acuerdo de los socios o accionistas que aprueben la escisión.

Por otro lado, resulta importante resaltar que el ejecutivo continúa fortaleciendo las reglas en materia de establecimiento permanente, que experimentaron adecuaciones para el año 2020; sin embargo, a la fecha no existen disposiciones claras que permitan a la autoridad fiscalizar las operaciones no reportadas que constituyen establecimiento permanente en México de residentes en el extranjero. Por ello, el ejecutivo propone un supuesto de responsabilidad solidaria para las empresas residentes en México o los residentes en el extranjero que tengan un establecimiento permanente en el país, que realicen operaciones con partes relacionadas residentes en el extranjero que ejerzan un control efectivo sobre la subsidiaria en México, respecto de las operaciones que constituyan a su vez un establecimiento permanente en el país, limitando la responsabilidad a las contribuciones causadas por dicha operación como si dicho establecimiento permanente estuviera reportado ante la autoridad.

Registro Federal de Contribuyentes (RFC).

Artículo 27, apartado B, fracción II

Se propone que la información relacionada con la identidad, domicilio y situación fiscal deberá proporcionarse en el RFC. Se modifica asimismo, la obligación para que los contribuyentes deban registrar y mantener actualizado un único correo electrónico y un número telefónico.

Suspensión o disminución de obligaciones

Pretende la autoridad se agregue fracción XII en el apartado C del artículo 27 para señalar que el SAT por acto de autoridad podrá suspender o disminuir obligaciones que los contribuyentes tengan registradas cuando determine que no han realizado ningún tipo de actividad en los últimos 3 ejercicios previos.

Cancelación de Registro Federal de Contribuyentes

Propuesta de incorporar la fracción IX al apartado D, del artículo 27 para que los contribuyentes que presenten inconsistencias en la declaración, tengan obligaciones pendientes de cumplir, se encuentren listados de conformidad con los artículos 69 y 69-B o presenten cualquier irregularidad, no estén en posibilidad de cancelar su inscripción en el RFC.

Reporte de cuentas financieras

Propone el poder ejecutivo modificar las fracciones IV y V del artículo 32-B a fin de que se pueda extender el plazo para presentar los reportes contenidos en los Anexos 25 y 25-Bis de la Resolución Miscelánea Fiscal a que están sujetas las Instituciones Financieras de México.

Plazo para conservar la contabilidad

Históricamente el plazo para conservar la contabilidad para efectos fiscales ha sido de 5 años; sin embargo, a lo largo de las diferentes modificaciones al artículo 30 del CFF se ha establecido la obligación de mantener la contabilidad respecto de algunas partidas que tienen efectos más allá de un ejercicio fiscal. En la iniciativa de reforma a este artículo, se propone como obligación de los contribuyentes el mantener durante la vida de la persona moral la documentación necesaria para la implementación de acuerdos alcanzados como resultado de los procedimientos de solución de controversias contenidos en el tratado para evitar la doble tributación en los que México es parte.

En adición a lo anterior, se aclara y establece que la documentación corporativa relacionada con aumentos y disminuciones de capital social, aumentos por capitalización de reservas o dividendos y capitalización de pasivos, deberá conservarse durante la vida de la sociedad junto con los estados de cuenta emitidos por las instituciones financieras en donde consten las aportaciones, avalúos cuando el aumento de capital haya sido en bienes, los registros contables correspondiente, y los documentos que certifiquen la existencia del pasivo capitalizado, las cual se emitirá de conformidad con las reglas que emita el SAT.

Respecto a las disminuciones de capital, se deberán conservar los estados de cuenta donde consten los pagos por la diminución correspondiente, y todo el archivo relacionado. Lo mismo aplica para el caso de fusión y escisión de sociedades, debiendo conservarse los estados de posición financiera aprobados para tales efectos, estados de variación de capital contable y los papeles de trabajo para la determinación de las cuentas de utilidad fiscal neta y de aportación de capital correspondientes al ejercicio anterior y posterior a aquél en que se realizó la fusión o escisión.

Por cuanto hace a las constancias que emitan las personas morales en términos de la LISR al distribuir dividendos o utilidades, se deberán conservar en adición los estados de cuenta correspondientes.

Acuerdos conclusivos

En relación a los acuerdos conclusivos ante la PRODECON, el ejecutivo propone limitar los plazos para su presentación dentro de los 15 días siguientes a aquél en que se haya levantado el acta final o se haya notificado el oficio de observaciones o la resolución provisional. Lo anterior bajo el argumento de que dicho proceso de mediación ha sido utilizado como medio de dilación por los contribuyentes para cumplir con sus obligaciones fiscales.

Por otro lado, el ejecutivo propone para la improcedencia de dicho acuerdo los siguientes supuestos:

-

Respecto a las facultades de comprobación que se ejercen para verificar la procedencia de la devolución de saldos a favor o pago de lo indebido, en términos de lo dispuesto en los artículos 22 y 22-D de este Código.

-

Respecto del ejercicio de facultades de comprobación a través de compulsas a terceros en términos de las fracciones II, III o IX del artículo 42 del CFF.

-

Respecto de actos derivados de la cumplimentación a resoluciones o sentencias.

-

Cuando haya transcurrido el plazo de quince días siguientes a aquél en que se haya levantado el acta final, notificado el oficio de observaciones o la resolución provisional, según sea el caso.

-

Tratándose de contribuyentes que se ubiquen en los supuestos a que se refieren el segundo y cuarto párrafos, este último en su parte final, del artículo 69-B del CFF.

Se propone agregar en la fracción V del artículo 42 el ajuste para aclarar que, en caso de que

la mercancía de procedencia extranjera cuya legal estancia en territorio nacional no se acredite,

se aplicarán las disposiciones de la Ley Aduanera cuando corresponda y no en todos los casos.

Uso de tecnología

La propuesta indica que se incorpore al primer párrafo del artículo 45 el uso, por parte de la autoridad fiscal, de herramientas como cámaras fotográficas y de video, grabadoras, teléfonos, celulares u otros, que permitan recabar información que sirva de constancia de hechos en el ejercicio de sus actuaciones.

Lugares para desarrollar la visita domiciliaria a contribuyentes y asesores fiscales

Artículo 49. Con relación a las facultades previstas en las fracciones V y XI del artículo 42 del CFF, ahora se prevería la posibilidad de ampliar los lugares donde se puedan desarrollar las actuaciones de la autoridad: oficinas, bodegas, almacenes y cualquier lugar donde se realicen actividades administrativas en relación con esos lugares; asimismo, se permitiría a la autoridad a regresar al domicilio fiscal o establecimiento del contribuyente en donde se esté desarrollando la visita al amparo de la misma orden de visita domiciliaria.

Comparecencia del Contador Público inscrito a las oficinas de la autoridad

Artículo 52-A. Ya que se considera lógico, en virtud de que los papeles de trabajo son propiedad de él, por lo que es congruente que deba regularse su presencia en las oficinas de la autoridad para llevar a cabo las aclaraciones conducentes o atender cuestionamientos.

Plazo para concluir las revisiones electrónicas

Artículo 53-B. Para otorgar mayor certeza con respecto al plazo para concluir las revisiones de esta naturaleza, se propone establecer en el último párrafo de este numeral que las autoridades fiscalizadoras deben concluir el acto de molestia dentro de un plazo máximo de seis meses contados a partir de la notificación de la resolución provisional, exceptuando a las relativas en materia de comercio exterior, en cuyo caso no podrá exceder dicho plazo de 2 años, siempre y cuando se haya practicado una compulsa al extranjero.

Transmisión indebida de pérdidas fiscales; procedimiento para desvirtuar presunción de la autoridad

Artículo 69-B. Se adicionaría que dentro de la presunción regulada en este artículo, también se actualizará cuando se adviertan deducciones cuya contraprestación esté amparada con la suscripción de cualquier figura jurídica y no sólo con la suscripción de títulos de crédito y la obligación adquirida se extinga mediante una forma de pago a las previstas, para efectos de las deducciones, en la LISR. Se permitiría también al contribuyente el evidenciar hechos positivos y no sólo desvirtuar hechos negativos para clarificar que se encuentra frente a una presunción iuris tantum. Por otro lado, la autoridad fiscal podrá en el ejercicio de sus facultades, considerar a la transmisión indebida de pérdidas fiscales como un acto simulado y en consecuencia, fincar una responsabilidad delictiva.

Agravantes en multas para precios de transferencia: se elimina la reducción del 50% de las multas

Artículo 75 y 76. Se propone esta reforma, para homologar a nivel internacional las multas por incumplimiento a las disposiciones fiscales en esta materia. Por lo tanto, y en congruencia de lo anterior, se propone eliminar las reducciones del 50% tratándose de multas por infracciones en materia de precios de transferencia, como lo señala actualmente el penúltimo párrafo del artículo 76 del CFF.

Presunción de contrabando en importaciones temporales

Artículo 103. Se propone incorporar una fracción XXI al artículo en comento, para considerar como presunción de la comisión del delito de contrabando, en el supuesto que se omita retornar, transferir o cambiar de régimen aduanero las mercancías importadas temporalmente al amparo de un programa de maquila o de exportación. Si bien es cierto que ya existe el tipo penal previsto en la fracción XVII del artículo 103 del CFF, no existe igual tratamiento para la mercancía importada en términos de la fracción III del artículo 108 de la Ley Aduanera.

Cordialmente,

Comités Nacionales de Kreston BSG México

Kreston Tax | Kreston Legal

Para más información, escríbenos a contacto@krestonbsg.com.mx

Nuestro objetivo es generar una red de confianza con nuestros clientes para ser el apoyo en alcanzar objetivos empresariales. Somos una red de firmas con presencia en más de 115 países, expertos en ofrecer servicios de consultoría fiscal, auditoría, legal y contable a nivel nacional. Todo lo escrito en este espacio es para el beneficio de los lectores, sin embargo, para una aplicación correcta de temas específicos es necesario recurrir a nuestros especialistas. Para más información visita www.krestonbsg.com.mx